令和3年度から適用される市民税・県民税の制度改正

令和3年度から適用される市民税・県民税の主な改正点をお知らせします。

給与所得控除の改正

- 給与所得控除額が一律10万円引き下げられます。

- 給与所得控除の上限額が適用される給与等の収入金額850万円、その上限額が195万円にそれぞれ引き下げられます。

給与所得の求め方は以下をご参照ください。

| 給与等の収入金額 | 給与所得の金額 |

|---|---|

| 550,999円まで | 0円 |

| 551,000円から1,618,999円 | 給与等の収入金額-550,000円 |

| 1,619,000円から1,619,999円 | 1,069,000円 |

| 1,620,000円から1,621,999円 | 1,070,000円 |

| 1,622,000円から1,623,999円 | 1,072,000円 |

| 1,624,000円から1,627,999円 | 1,074,000円 |

| 1,628,000円から1,799,999円 | 給与等の収入金額を「4000」で割って小数点以下を切り捨てる (算出金額:A) A×2400+100,000円 |

| 1,800,000円から3,599,999円 | 給与等の収入金額を「4000」で割って小数点以下を切り捨てる (算出金額:A) A×2800-80,000円 |

| 3,600,000円から6,599,999円 | 給与等の収入金額を「4000」で割って小数点以下を切り捨てる (算出金額:A) A×3200-440,000円 |

| 6,600,000円から8,499,999円 | 給与等の収入金額×0.9-1,100,000円 |

| 8,500,000円以上 | 給与等の収入金額-1,950,000円 |

公的年金等控除の改正

- 公的年金等控除額が一律10万円引き下げられます。

- 公的年金等の収入金額が1,000万円を超える場合、公的年金等控除額は195万5千円が上限とされます。

- 公的年金等に係る雑所得以外の所得に係る合計所得金額が1,000万円を超え2,000万円以下の場合には一律10万円、2,000万円を超える場合には一律20万円が上記1および2の見直し後の控除額から引き下げられます。

| 公的年金等の収入金額 | 公的年金等雑所得以外の所得に係る合計所得金額 1,000万円以下の場合 |

公的年金等雑所得以外の所得に係る合計所得金額 1,000万円を超え2,000万円以下の場合 |

公的年金等雑所得以外の所得に係る合計所得金額 2,000万円を超える場合 |

|---|---|---|---|

| 1,300,000円未満 | 収入金額-600,000円 | 収入金額-500,000円 | 収入金額-400,000円 |

| 1,300,000円から4,099,999円 | 収入金額×0.75-275,000円 | 収入金額×0.75-175,000円 | 収入金額×0.75-75,000円 |

| 4,100,000円から7,699,999円 | 収入金額×0.85-685,000円 | 収入金額×0.85-585,000円 | 収入金額×0.85-485,000円 |

| 7,700,000円から9,999,999円 | 収入金額×0.95-1,455,000円 | 収入金額×0.95-1,355,000円 | 収入金額×0.95-1,255,000円 |

| 10,000,000円以上 | 収入金額-1,955,000円 | 収入金額-1,855,000円 | 収入金額-1,755,000円 |

| 公的年金等の収入金額 | 公的年金等雑所得以外の所得に係る合計所得金額 1,000万円以下の場合 |

公的年金等雑所得以外の所得に係る合計所得金額 1,000万円を超え2,000万円以下の場合 |

公的年金等雑所得以外の所得に係る合計所得金額 2,000万円を超える場合 |

|---|---|---|---|

| 3,300,000円未満 | 収入金額-1,100,000円 | 収入金額-1,000,000円 | 収入金額-900,000円 |

| 3,300,000円から4,099,999円 | 収入金額×0.75-275,000円 | 収入金額×0.75-175,000円 | 収入金額×0.75-75,000円 |

| 4,100,000円から7,699,999円 | 収入金額×0.85-685,000円 | 収入金額×0.85-585,000円 | 収入金額×0.85-485,000円 |

| 7,700,000円から9,999,999円 | 収入金額×0.95-1,455,000円 | 収入金額×0.95-1,355,000円 | 収入金額×0.95-1,255,000円 |

| 10,000,000円以上 | 収入金額-1,955,000円 | 収入金額-1,855,000円 | 収入金額-1,755,000円 |

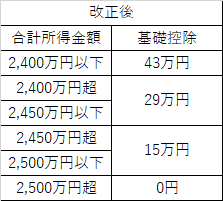

基礎控除の改正

- 基礎控除額が10万円引き上げられます。

- 合計所得金額が2,400万円を超えるとその金額に応じて控除額が逓減し、2,500万円を超えると基礎控除は適用されなくなります。

ひとり親控除の創設及び寡婦(夫)控除の改正

- 婚姻歴や性別にかかわらず、生計を一にする子(総所得金額等が48万円以下)を有する単身者(合計所得金額500万円以下のかたに限る)について、「ひとり親控除」(控除額30万円)を適用することとなりました。

- 上記以外の寡婦については、引き続き寡婦控除として控除額26万円を適用することとし、子以外の扶養親族を持つ寡婦についても所得制限(合計所得金額が500万円以下)を設けることとなりました。

ひとり親控除、寡婦控除のいずれについても、住民票の続柄に「夫(未届)」「妻(未届)」の記載がある者は対象外とされました。

| 配偶者関係 | 死別 | 離別 | 未婚 |

|---|---|---|---|

| 本人合計所得 | 500万円以下 | 500万円以下 | 500万円以下 |

| 扶養親族:子有り | 30万円 | 30万円 | 30万円 |

| 扶養親族:子以外有り | 26万円 | 26万円 | |

| 扶養親族:無し | 26万円 |

|

配偶者関係 |

死別 | 離別 | 未婚 |

|---|---|---|---|

| 本人合計所得 | 500万円以下 | 500万円以下 | 500万円以下 |

| 扶養親族:子有り | 30万円 | 30万円 | 30万円 |

| 扶養親族:子以外有り | |||

| 扶養親族:無し |

所得金額調整控除の創設

下記に該当する場合は、給与所得から所得金額調整控除が控除されます。

1.給与等の収入金額が850万円を超え、次の1.から3.のいずれかに該当する場合

- 特別障害者に該当する

- 年齢23歳未満の扶養親族を有する

- 特別障害者である同一生計配偶者若しくは扶養親族を有する

所得金額調整控除額=(給与等の収入金額(1,000万円を超える場合は1,000万円)-850万円)×10%

2.給与所得控除後の給与等の金額及び公的年金等に係る雑所得の金額があり、給与所得控除後の金額と公的年金等に係る雑所得の金額の合計額が10万円を超える場合

所得金額調整控除額=(給与所得控除後の給与等の金額(10万円を超える場合は10万円)+公的年金等に係る雑所得の金額(10万円を超える場合は10万円)-10万円

調整控除の改正

合計所得金額が2,500万円を超える場合、調整控除の適用ができないこととされました。

非課税基準及び扶養親族等の合計所得金額等の改正

| 要件等 | 改正等 |

|---|---|

| 同一生計配偶者及び扶養親族の合計所得金額要件 | 48万円以下 |

| 配偶者特別控除の対象となる配偶者の合計所得金額要件 | 48万円超133万円以下 |

| 勤労学生控除に係る合計所得金額要件 | 75万円以下 |

| ひとり親及び寡婦に係る生計を一にする子の 総所得金額等の要件 |

48万円以下 |

| 障がい者、未成年者、ひとり親及び寡婦に対する非課税措置の合計所得金額要件 | 135万円以下 |

| 雑損控除に係る親族の総所得金額等の要件 | 48万円以下 |

| 家内労働者等の事業所得等の所得金額等の所得計算の特例について、必要経費に算入する金額の保障額 | 55万円 |

| 均等割の非課税限度額の合計所得金額 同一生計配偶者及び扶養親族がいないかた |

31.5万円+10万円 |

| 均等割の非課税限度額の合計所得金額 同一生計配偶者及び扶養親族がいるかた |

31.5万円×(同一生計配偶者を含む扶養親族の人数+1)+10万円+18.9万円(同一生計配偶者を含む扶養親族がいる場合) |

| 所得割の非課税限度額の合計所得金額 同一生計配偶者及び扶養親族がいないかた |

35万円+10万円 |

| 所得割の非課税限度額の合計所得金額 同一生計配偶者及び扶養親族がいるかた |

35万円×(同一生計配偶者を含む扶養親族の人数+1)+10万円+32万円(同一生計配偶者を含む扶養親族がいる場合) |

この記事に関するお問い合わせ先

市民税課

〒341-8501 埼玉県三郷市花和田648番地1

諸税係 電話番号:048-930-7707

市民税係 電話番号:048-930-7706

ファックス:048-953-7034

お問い合わせフォーム

更新日:2024年01月31日